삼성증권 ETF 추천 BEST 10 [주관적인 장단점 정리]

삼성증권 ETF 추천 BEST 10 – 안정성과 수익성을 겸비한 KODEX ETF 추천

ETF(상장지수펀드)는 간편하게 다양한 자산에 투자할 수 있는 투자 상품으로, 최근 개인 투자자들에게 큰 인기를 끌고 있죠.

이번 포스팅에서는 삼성증권이 추천하는 KODEX ETF BEST 10을 상세히 소개하며, 각 상품의 설명, 특징, 제가 생각하는 주관적인 장단점까지 정리해 보겠습니다.

삼성증권 ETF 추천: 1. KODEX 200 ETF

삼성증권 ETF 추천 첫 번째는 아마 모르시는 분들이 많이 없을 거로 생각되는 KODEX 200 ETF입니다. 코스피 200 지수를 추종하는 ETF로, 국내 주식시장을 대표하는 대형주 200개 종목에 분산 투자합니다.

특징

안정성과 유동성을 동시에 갖춘 ETF로, 장기 투자에 적합하며, 국내 시장의 전체적인 흐름을 반영합니다.

KODEX 200 수익률인데요. 사실 요새 국장에 투자하면 안 된다 뭐다 하지만 결국 우상향을 하는 그래프입니다. 저는 위기가 기회라고 생각합니다.

장점

• 낮은 변동성으로 안정적 수익 가능

• 국내 대표 기업에 손쉽게 투자 가능

단점

• 고성장 개별 종목 대비 수익률이 다소 낮을 수 있음

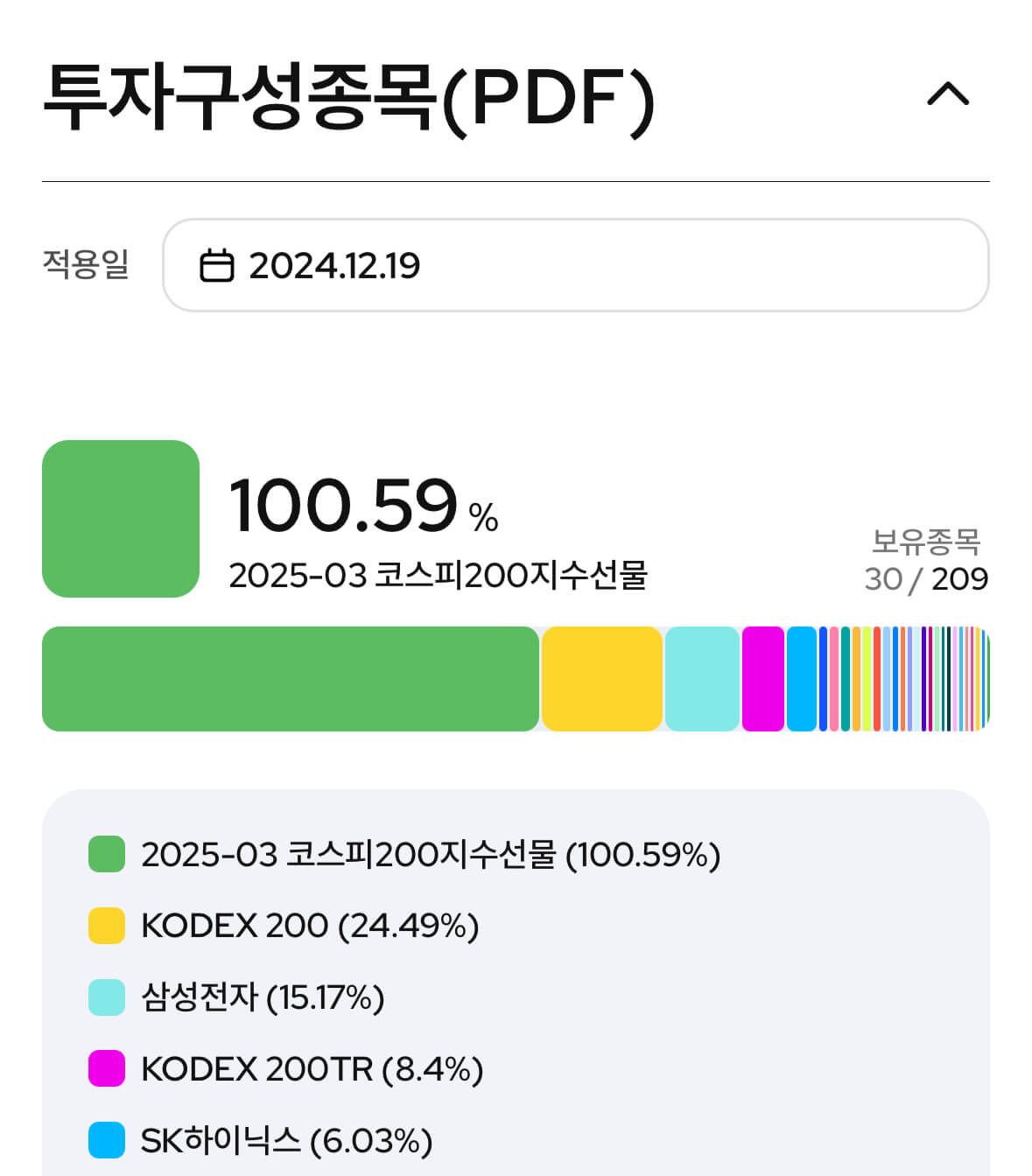

삼성증권 ETF 추천: 2. KODEX 레버리지 ETF

삼성증권 ETF 추천 두 번째는 레버리지 상품인 KODEX 레버리지 ETF입니다. 레버리지를 모르시는 분들을 위해서 간단히 설명드리면 주가 상승 시 두 배상승 두 배하락하는 상품으로 생각하시면 됩니다.

코스피 200 지수를 2배로 추종하는 ETF로, 단기적으로 고수익을 노리는 투자자에게 적합합니다.

특징

시장이 상승할 때 빠르게 수익을 극대화할 수 있는 공격적인 상품입니다.

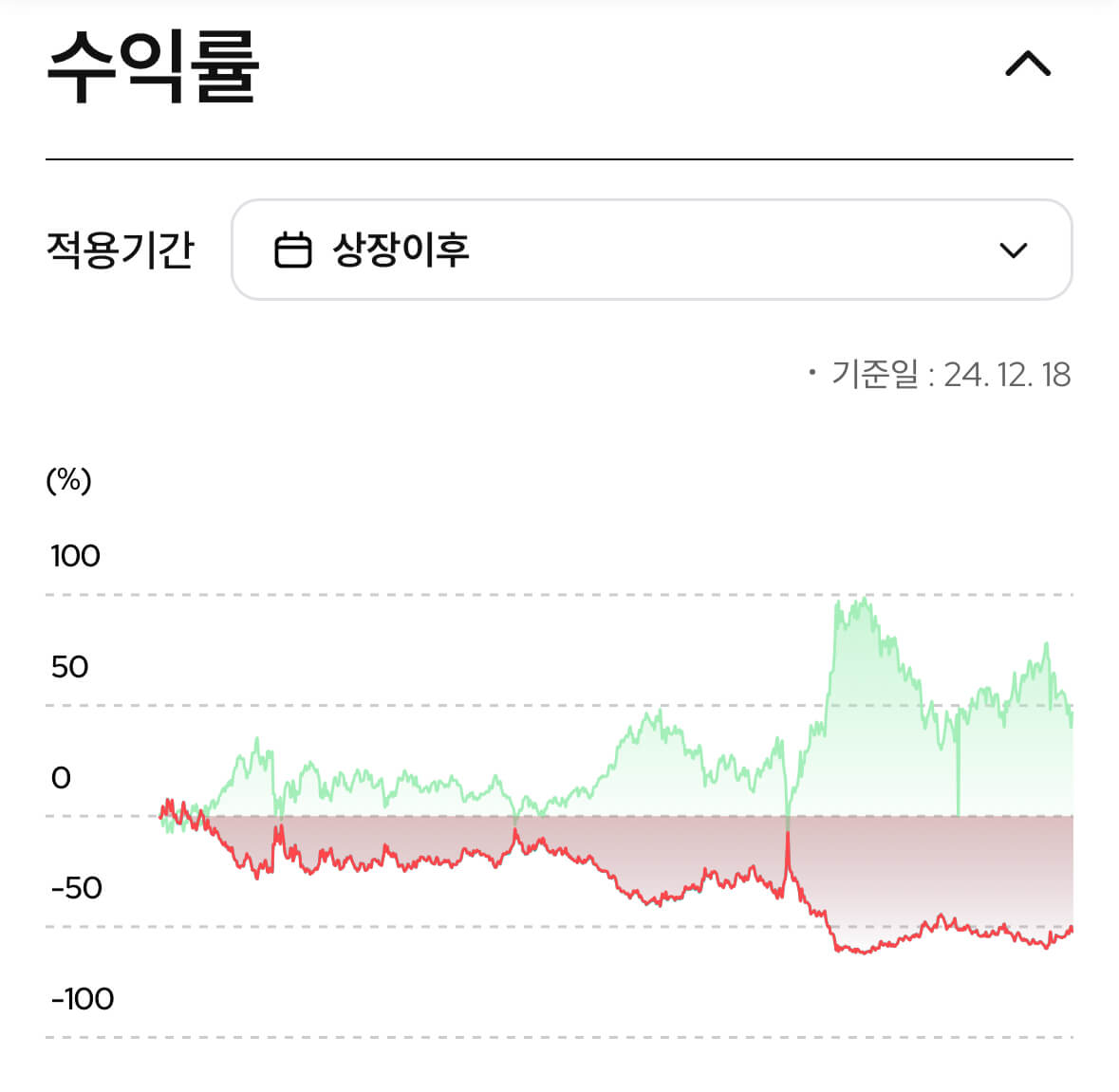

레버리지의 특성을 잘 활용하시면 큰돈을 벌 수 있지만 반대의 경우도 있습니다. 우리나라 경제 상황을 읽는 눈과 시황을 읽으실 수 있는 분들만 활용하시길 바랍니다.

장점

• 상승장에서 고수익 가능

• 단기 트레이딩에 적합

단점

• 하락장에서 손실이 2배로 커질 위험

• 장기 투자 시 변동성으로 인해 수익률 저하 가능

삼성증권 ETF 추천: 3. KODEX 인버스 ETF

삼성증권 ETF 추천 세 번째는 레버리지랑 반대되는 개념인 인버스입니다.

코스피 200 지수와 반대로 움직이는 ETF로, 하락장에서 수익을 낼 수 있는 상품입니다.

특징

시장 하락에 대비한 헤지 수단으로 활용되며, 변동성이 클 때 특히 유용합니다.

수익률입니다. 사실 인버스에서 수익률은 의미가 없는 자료입니다.

장점

• 하락장에서 수익 실현 가능

• 포트폴리오 리스크 관리에 유용

단점

• 상승장에서 손실 발생

• 장기 투자에 적합하지 않음

삼성증권 ETF 추천: 4. KODEX 코스닥150 ETF

삼성증권 ETF 추천 네 번째는 KODEX 150 ETF입니다.

코스닥 150 지수를 추종하며, 중소형 성장주 중심의 코스닥 시장에 투자합니다.

특징

기술주와 바이오주 등 성장 가능성이 높은 기업에 투자해 고수익을 기대할 수 있는 상품입니다.

수익률입니다. 솔직히 장기투자적인 측면에서는 코스피에 비해 좋지 않은 게 현실입니다. 하지만 변동성을 잘 이용한다면 좋은 투자처가 될 수 있습니다.

장점

• 코스닥 시장의 성장성을 활용한 투자

• 중소형주에 간편히 접근 가능

단점

• 변동성이 코스피 대비 높음

• 단기적인 리스크 존재

삼성증권 ETF 추천: 5. KODEX 골드선물(H) ETF

삼성증권 ETF 추천 다섯 번째는 KODEX 골드선물(H) ETF입니다.

금 선물 가격을 추종하는 ETF로, 안전자산에 투자하고자 하는 투자자에게 적합합니다.

특징

환율 변동성을 제거한 헤지(H) 상품으로, 글로벌 경기 불확실성에 대비할 수 있습니다.

장점

• 안전자산으로 안정적 수익 가능

• 경기 불황 시 수익률 상승 기대

단점

• 금 가격 하락 시 손실 가능

• 배당 수익 없음

삼성증권 ETF 추천: 6. KODEX 2차전지산업 ETF

삼성증권 ETF 추천 여섯 번째는 2차 전지 산업을 추종하는 KODEX 2차 전지산업 ETF입니다.

국내 2차 전지 관련 기업에 집중 투자하며, 전기차 및 배터리 산업 성장에 베팅하는 ETF입니다.

특징

전기차 및 ESS(에너지 저장 시스템) 확대에 따른 산업 성장성을 반영합니다.

장점

• 높은 성장 가능성을 지닌 테마형 투자

• 친환경 트렌드와 연계

단점

• 특정 산업에 집중되어 변동성 높음

• 단기적 경기 사이클에 민감

삼성증권 ETF 추천: 7. KODEX 미국S&P500 TR ETF

삼성증권 ETF 추천 일곱 번째는 KODEX 미국 S&P500 TR ETF입니다.

너무나도 유명한 미국 S&P500 지수를 추종하며, 미국 대표 대형주에 투자합니다.

특징

미국 경제와 기업 성과를 기반으로 안정적인 수익을 기대할 수 있습니다.

장점

• 글로벌 분산 투자 가능

• 달러 자산 투자 효과

단점

• 환율 변동성에 노출

• 국내 투자보다 높은 수수료

삼성증권 ETF 추천: 8. KODEX WTI원유선물(H) ETF

삼성증권 ETF 추천 여덟 번째는 KODEX WTI원유선물입니다.

WTI(서부텍사스산 원유) 가격을 추종하며, 원유 시장의 가격 변동성을 활용한 투자 상품입니다.

특징

에너지 시장에 대한 노출로 경기 회복 및 유가 상승기에 유리합니다.

장점

• 유가상승 시 고수익 가능

• 포트폴리오 다변화에 유용

단점

• 유가 하락 시 손실 가능

• 원유 시장 특유의 높은 변동성

삼성증권 ETF 추천: 9. KODEX 차이나2차전지MSCI ETF

삼성증권 ETF 추천 아홉 번째는 KODEX 차이나2차전지MSCI ETF입니다.

중국 2차 전지 및 관련 산업에 투자하며, 글로벌 배터리 시장의 성장 가능성을 반영합니다.

특징

중국의 내수 시장 확대와 친환경 정책을 적극적으로 활용하는 ETF입니다.

장점

• 중국 시장의 높은 성장성

• 글로벌 분산 투자 효과

단점

• 중국 시장 특유의 리스크

• 환율 변동

삼성증권 ETF 추천: 10. KODEX 선진국MSCI World ETF

삼성증권 ETF 추천 마지막 열 번째는 KODEX 선진국MSCI World ETF입니다.

전 세계 선진국 주식에 분산 투자하며, 글로벌 경제 성장의 수혜를 누릴 수 있는 상품입니다.

특징

안정성과 성장성을 겸비한 ETF로, 장기 투자에 적합합니다.

장점

• 전 세계 선진국 분산 투자

• 글로벌 경제 성장 수혜

단점

• 환율 리스크

• 일부 국가의 경기 둔화 가능성

ETF 투자 시 유의사항

1. 투자 목적에 맞는 상품 선택

안정성을 원한다면 대형주 지수를 추종하는 ETF, 고수익을 원한다면 레버리지 상품 선택.

2. 환율 리스크

해외 ETF는 환율 변동성을 고려해야 합니다.

3. 장기 vs 단기 투자 전략

상품의 특성과 투자 기간에 따라 수익률이 크게 달라질 수 있습니다.

다양한 상품 중 나에게 딱 맞는 ETF를 선택해 성공적인 투자를 하시길 바랍니다.

모든 투자의 책임은 본인에게 있습니다. 신중하게 판단하시길 바랍니다.